U djelatnosti trgovine na malo pretežito hranom i pićima (NKD 47.11), 15 velikih poduzeća – trgovačkih lanaca koji pojedinačno imaju ukupne prihode veće od 50 milijuna eura, sa ukupno 40 tisuća radnika, ostvarilo je u 2022. godini 6,9 milijardi EUR ukupnih prihoda i 168 milijuna EUR neto profita (neto marža profita 3,3 %).

U odnosu na 108,8 milijardi EUR prihoda od prodaje, koliko su u 2021. zbirno ostvarili svih poduzetnici – njih 145 tisuća poduzeća – obveznika poreza na dobit, 5,8 milijardi prihoda od prodaje koliko je ostvarilo 15 maloprodajnih lanaca predstavljalo je udio od 5,3 %, što je za 0,5 postotnih bodova manje u odnosu na 5,8 % koliko je udio bio u 2020., godini korona krize kada su neke djelatnosti doživjele veliki pad (smještaj, prijevoz, ugostiteljstvo, …). U razdoblju gospodarske propulzije prije koronakrize, taj je udio u 2017. i 2018. iznosio 5,2%, a u najpropulzivnijoj 2019. bio je pao na 4,9%.

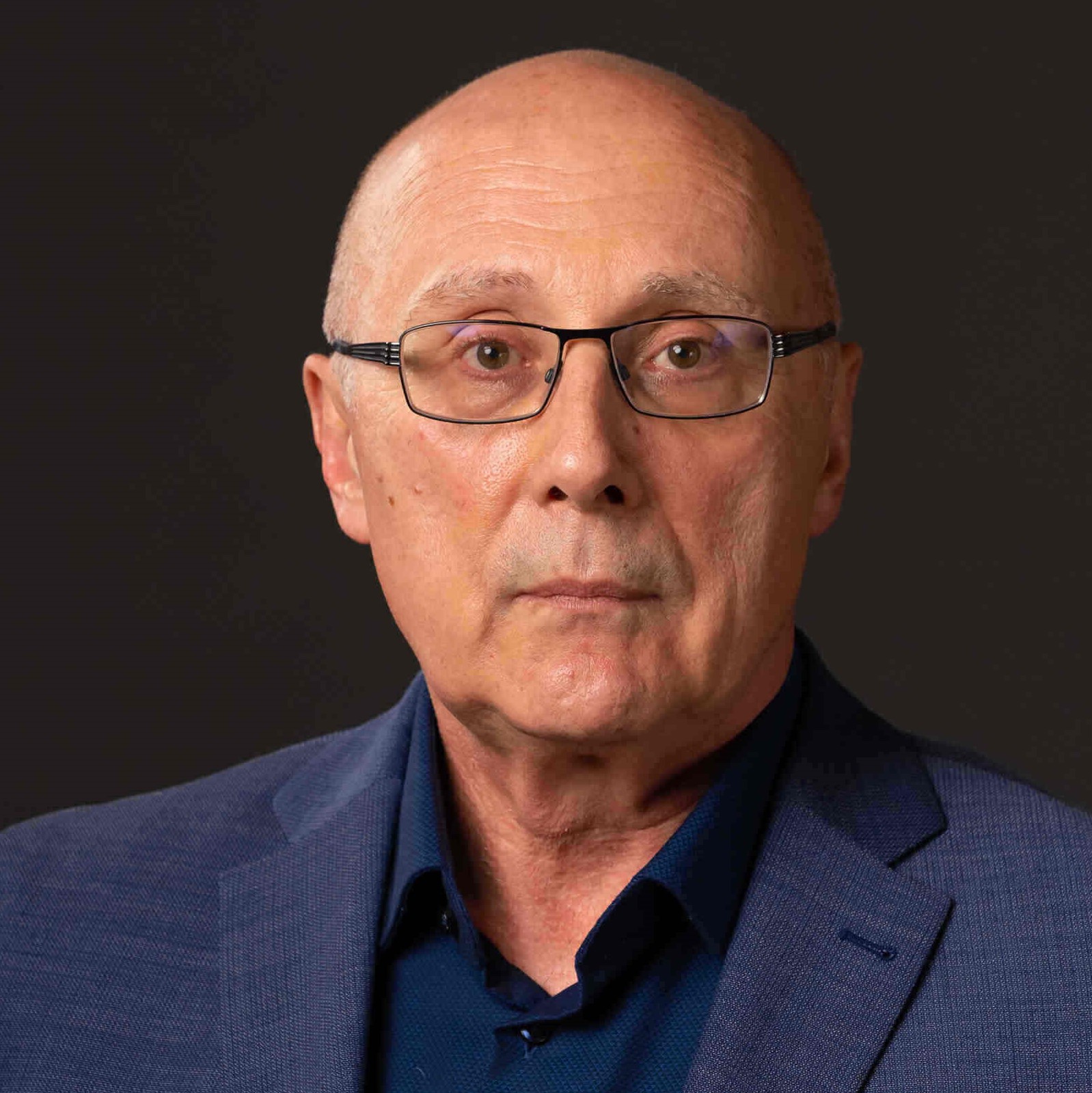

Iako razdoblje promatranja analize (2018. – 2022.) obuhvaća i godinu korona krize, ona nije značajnije negativno utjecala na djelatnost maloprodaje hrane i pića, kako se to zbog slučaja Agrokor desilo u 2016. i 2017. Nakon što je u 2016. i 2017. tržišni udio Konzuma pao za više od 10 %, u 2018. – 2022. vrlo male promjene tržišnih udjela mjerenih prihodima od prodaje indiciraju na „rovovsku bitku“, u kojima su neki ostvarili nešto veći rast udjela akvizicijama: Studenac je pripojio Istarske supermarkete, kupio 100% udjela u dubrovačkom Pemo i još nekim lokalnim trgovinama, a Trgovine Krk su pripojile međimurski Metts. Nakon što je u 2020. zahvaljujući brzoj prilagodbi (web shop, dostava) u uvjetima korona krize Konzum vratio svoj tržišni udio na razinu 2018., u 2021. i 2022. smanjio je svoj tržišni udio ukupno za 1,1 postotni bod, na 23,7 %. Tržišno jači od 2 brata iz Schwartz grupe, Lidl je u te zadnje 2 godine, nastavljajući s trendom višegodišnjeg rasta, povećao svoj tržišni udio za 0,5 bodova, na 15,6 %. Prihodi od prodaje Lidla za 2022. prvi su put prešli čarobnu granicu od milijarde EUR, a zajedno sa svojim slabijim bratom, Kauflandom, osigurali su Schwartz grupi već četvrtu godinu zaredom vodeću tržišnu poziciju.

Pregled prihoda od prodaje u milijunima EUR i udjela u zbirnim vrijednostima u 2018. – 2022.

U razdoblju inflacije često se diskutira što su njeni glavni pokretači. Koliki je utjecaj proizvođača, koliki trgovaca, a koliki kreditora i nekih drugih? Koliko je rast cijena po kojima se roba prodaje posljedica rasta troškova nabave, opravdanog (ekonomski razumnog) i/ili neopravdanog (pretjeranog) kalkuliranja rizika, koliko posljedica straha od nepoznatog, kaosa i nesigurnosti a koliko pohlepe i želje za brzom zaradom. Upravo rezultati poslovanja maloprodajnih lanaca hranom i pićima, horizontalne (trendovi) i vertikalne (struktura) analize pozicija iz računa dobiti i bilance stanja te izvedenih pokazatelja mogu nam osigurati neke informacije i odgovore na ranije navedena pitanja. Robu koju su nabavili od svojih dobavljača (u velikoj mjeri proizvođača i prerađivača) i dopremili u svoja skladišta i prodavaonice, u najvećoj mjeri prodaju krajnjim kupcima – potrošačima građanima RH, i tako predstavljaju središnju točku procesa kojeg često nazivamo „od polja do stola“. Ujedno, prodaju i druge procese u tim trgovačkim lancima i njihovim dobavljačima obavlja ne tako mali dio građana RH – potrošača koji kao radnici za svoj rad kao primaju plaće i razne oblike nadoknada, što za sama poduzeća predstavlja trošak osoblja koji je također potrebno adekvatno ukalkulirati u izlazne cijene. Menadžerski promatrano, ne radi se samo o trošku, nego o ulaganju u zadovoljstvo i motiviranost zaposlenih da svojim radom, odgovornim ponašanjem i kompetencijama ostvare adekvatan povrat na uloženo u obliku primjerene produktivnosti i rentabilnosti. I to u uvjetima kada je na tržištu rada manjak kvalificirane radne snage.

Kad objedinimo sve to u cjelinu, mogli bi zaključiti da se radi o paradoksalnoj situaciji „kvaka 22“ u kojoj se okolnosti nadovezuju jedna na drugu i kontinuirano vrte u krug bez jasnog početka i kraja „što je prije: kokoš ili jaje“. Da se na temelju rezultata 15 velikih pokušamo snaći u tom krugu, analizirat ćemo njihove rezultate u petogodišnjem razdoblju 2018. – 2022. i istaknuti neka značajnija odstupanja i promjene.

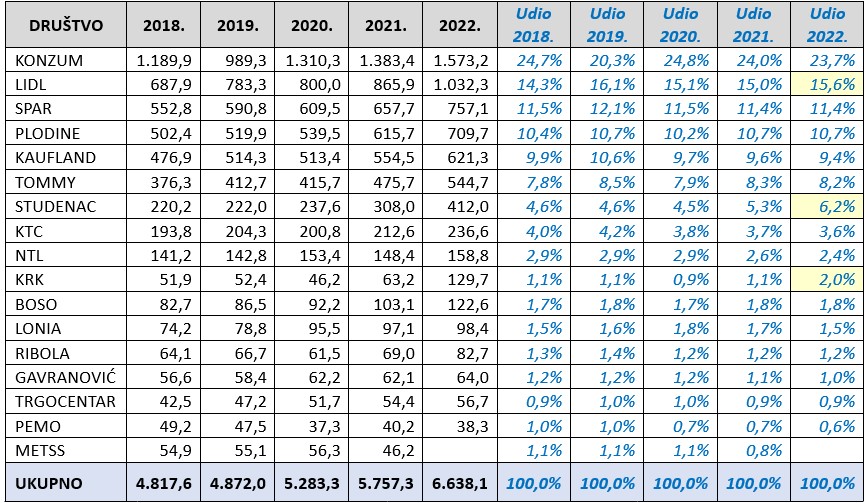

Da bi održavalo razinu konkurentnosti, a u skladu s financijskom snagom, 15 velikih u 5 godina u dugotrajnu imovinu investiralo je ukupno 757,1 milijuna EUR, s time da je vrijednost ulaganja u zadnje 2 godina, nakon investicijskog zastajanja u 2020., značajno povećana, 386,9 milijuna EUR ili 51,1% ukupnog iznosa.

Pregled bruto vrijednosti ulaganja u dugotrajnu imovinu (u milijunima EUR) i broja zaposlenih prema satima rada (u tisućama) 2018. – 2022.

U petogodišnjem razdoblju prosječan godišnji rast ukupnih prihoda „15 velikih“ iznosio je 8,1%, za 0,3 postotna boda više od 7,8 %, koliki su u istom razdoblju prosječno godišnje rasli ukupni rashodi. U 2022. ukupni prihodi su u odnosu na 2021. porasli za 14,9 %, a rashodi za 15,0 %.

Unatoč poremećajima u lancima dobave, rastu cijena energenata i transporta, pogotovo izraženima u 2020., rast troškova prodane robe bio je nešto manji od rasta prihoda od prodaje, tako da se udio troškova prodane robe u prihodima od prodaje kontinuirano smanjivao (2018. 75.5% – 2019. 75.1% – 2020. 75.0% – 2021. 75.1% – 2022. 74.6%), a RUC povećavao. Pogotovo u 2022. kada je povećan za 0,5 postotnih bodova u odnosu na 2021.

Unatoč značajnom rastu prihoda u 2022. u odnosu na 2021., trgovci su potraživanja od kupaca zadržali na istoj razini (2021. 145.7, 2022. 154.7), a isto tako i obveze prema dobavljačima (2021. 747.6, 2022. 772.0). Na dan 31.12.2022. značajno su povećane vrijednosti zaliha, 613.6 milijuna EUR, 103.6 milijuna više u odnosu na 509.2 koliko su iznosile na 31.12.2021.

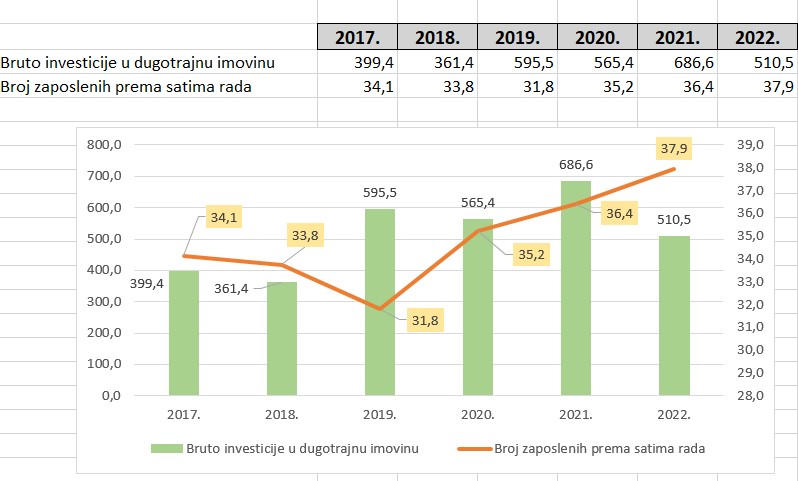

Kako bi se uz neophodna ulaganja u dugotrajnu imovinu i zalihe osiguralo sigurno i stabilno poslovanje, nakon 2019. kada je iznos financijskog duga bio sveden na 491.5 milijuna EUR, došlo je do kontinuiranog rasta dugoročnih i kratkoročnih financijskih obveza. Na dan 31.12.2022. dosegle su 788.0 milijuna EUR. No s obzirom na rast EBITDA i novca na računima, odnos neto financijskog duga i EBITDA u razdoblju 2020. – 2022. kontinuirano se poboljšavao (2020. 2.65, 2021. 2.31, 2022. 2.29).

U 2022. prosječna mjesečna neto plaća i naknade 15 velikih prešla granicu od tisuću EUR, i zaustavila se na 1.019 EUR. Kako je prosječna mjesečna neto plaća iznosila 845 EUR, razlika od 174 EUR do iznosa ukupnih mjesečnih neto primanja indicira da su trgovci itekako vodili računa da optimalno iskoriste neoporezive primitke. Udio troškova osoblja (bruto 02) i naknada u poslovnim rashodima u 2022. dosegnuo je 10.1%, i time nastavio trend rasta (2018. 9.4%, 2019. 9.7%, 2020. 10.0%, 2021. 9.9%, 2022. 10.1%).

Pregled financijskih obveza i novca na računima (u milijunima EUR) te odnosa neto financijskog duga i EBITDA 2018. – 2022.

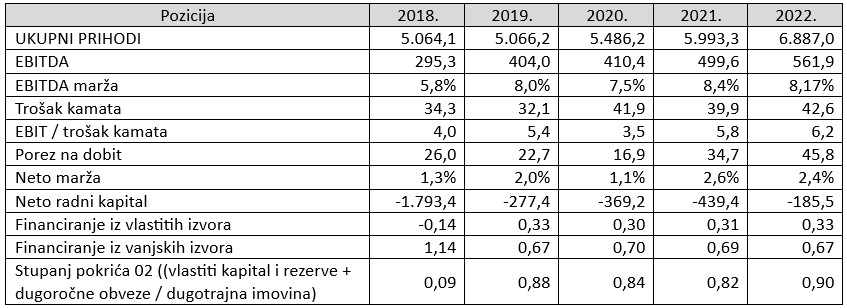

Pregled ključnih financijskih pozicija i izvedenih pokazatelja, zbirno za 15 velikih maloprodajnih lanaca, za razdoblje 2018. – 2022.

Autor: Nikola Nikšić

Objavljeno 8. svibnja 2023. Sva prava pridržana PoslovniFM.