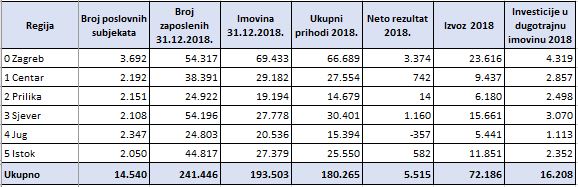

U prerađivačkoj industriji u Hrvatskoj, u 14,5 tisuća poslovnih subjekata, u 2018. radilo je, prema satima rada, 241,5 tisuća radnika, što je 20-tak tisuća manje nego 2008. No, ipak je to blagi rast (2,4%) u odnosu na 2017. u kojoj je bilo zaposlenih 235,7 tisuća osoba u prerađivačkoj industriji. Poslovni prihodi iznosili su u 2018. više od 177.3 milijarde kuna, uz ostvarenje dobiti od 5,5 milijardi kuna na razini djelatnosti.

Prerađivačku industriju, kako smo to učinili i u analizi graditeljstva, usporedit ćemo s podacima iz 2008., tako ćemo se i u ovoj analizi prerađivačke industrije u 2018. uspoređujući ključne financijske podatke i pokazatelje s vrijednostima za 2017., prvo vratiti desetak godina u prošlost, u 2008., zadnju godinu u kojoj u javno objavljenim financijskim izvješćima još nije bilo iskaza recesije. Time ćemo osigurati bolje razumijevanje vrijednosti ključnih financijskih podataka i pokazatelja i njihovih odnosa u „najsvježijem“ podatkovno dostupnom dvogodišnjem razdoblju.

U 2008. godini u sektoru prerađivačke industrije, koje obuhvaća 24 grupe djelatnosti, djelovalo je nešto više od 11,2 tisuća poduzeća, obveznika poreza na dobit i javne objave financijskih izvješća. Nešto manje od 600 velikih i srednje velikih i 10.600 malih i mikro, u kojima je radilo 260,4 tisuća ljudi (28,6 posto od ukupno 915 tisuća zaposlenih u „realnom sektoru“ Republike Hrvatske), s imovinom (aktiva) vrijednom 204,8 milijarde kuna (19,7 posto od 1.039,0 milijarda kuna ukupne aktive za Republiku Hrvatsku) ostvarilo je 175,7 milijarda kuna prihoda (25,3 posto od 696 milijarda ukupnih prihoda ukupno za Republiku Hrvatsku) uz 1,6 milijarde kuna neto profita (neto profitna marža – izuzetno skromnih 0,9 posto). U vremenu kada je izvoz za hrvatsko gospodarstvo bila kategorija „drugog reda“ (90,4 milijarde kuna, odnosno samo 13,0 posto od ukupnih prihoda), prerađivačka industrija s 59,3 milijarde kuna i udjelom od 29,9 posto prihoda od izvoza u svojim ukupnim prihodima predstavljala je „izvoznu perjanicu“. U ukupnim prihodima od izvoza Republike Hrvatske, udio prerađivača iznosio je čak 58,2 posto. U 2009. bio je registriran dramatičan pad prihoda kako u prerađivačkoj industriji (za više od 25 milijarda kuna), tako i u cijelom „realnom gospodarstvu“ (za više od 10 posto), s većim padom prihoda u tuzemstvu i nešto manjim od izvoza.

Rezultat takvog poniranja doveo je do toga da je prerađivačka industrija u 2009. ostvarila kao neto rezultat gubitak u iznosu 786 milijuna kuna. Jedini rast u 2009. u odnosu na 2008. bio je rast troška kamata, s 14,3 milijarda na 15,1 milijarda kuna. Podatak koji ukazuje na koji se način bankarski sektor postavio u uvjetima krize, štiteći partikularne interese uglavnom inozemnih vlasnika „benzinom gasio požar“, i tako predstavljao jedan od ograničavajućih faktora da se u krizi i kroz troškovno rasterećenje gospodarstva što prije i što brže zaustavi ili umanji pad, i stvori kakav-takav prostor za određene razvojne projekte i ekonomski opravdana ulaganja, restrukturiranja i snažnije otvaranje novih tržišta. Ništa od toga, a onda posljedično tome i u takvim kriznim uvjetima, došlo je do znatnog pada ulaganja. U 2009. ulaganja u dugotrajnu imovinu iznosila su 50,6 milijarda kuna, 7,9 milijarda kuna ili 13,5 posto manje u odnosu na 2008. (58,5 milijarda kuna).

Kakva je situacija deset godina kasnije, kakvi su kvantitativni a kakvi pokazatelji gospodarskog sektora koji u svakoj „normalnoj“ društvenoj i gospodarskoj zajednici predstavlja temelj zdravlja te zajednice, motor općeg rasta i razvoja? Naravno da se ne radi o tome da se to zdravlje temelji na ravnomjernom rastu i razvoju sve 24 grupe djelatnosti unutar tog robusnog sektora, to bi bilo nemoguće i ekonomski nerazumno, nego na fokusiranju na pomno odabrane djelatnosti „favorite“ u skladu s okolnostima iz okruženja, tradicijom i iskustvom, radnim i kompetencijskim potencijalima ljudi i raspoloživosti materijalnih resursa.

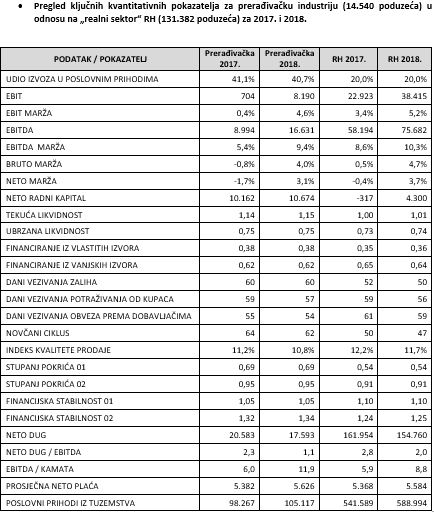

Neto rezultat koji je u 2017. bio negativan, gubitak u iznosu 2,9 milijarde kuna, u 2018. je „preokrenut“ u dobitak u iznosu 5,5 milijarda kuna. Rezultat i profitne marže prerađivačke industrije za 2017. bile su pod velikim opterećenjem troškova vrijednosnih usklađenja i rezerviranja (10,4 milijarde kuna) proisteklih iz poslovanja s Konzumom i Agrokorom, bilo da je riječ o dobavljačima izvan grupe ili velikim prerađivačima iz Agrokor grupe. U 2018. iznosi iskazani na tim pozicijama (2,3 milijarde kuna) značajno su manji, gotovo pet puta, odnosno za 8,1 milijarda kuna manje.

Prihodi od izvoza dosegli su 72,2 milijarde kuna, 3,6 milijarde kuna ili 5,3 posto više u odnosu na 2017. (68,6 milijarda kuna). Njihov udio u poslovnim prihodima u 2017. iznosio je 41,1 posto, a 2018. 0,4 postotna poena manje – 40,7 posto. U apsolutnom iznosu, u odnosu na 2008. izvoz je za 12,9 milijarda kuna, ali udjel u ukupnom izvozu „realnog sektora“ Republike Hrvatske pao je na 49,0 posto (9,2 postotnih poena manje u odnosu na 2008.).

Dobra je informacija da je trošak kamata u 2018. (1.4 milijarde kuna) za 100 milijuna kuna manji nego u 2017. (1.3 milijarde kuna). Vrijednost bankarima omiljenog pokazatelja „neto dug / EBITDA“ (poželjna vrijednost je „manje od 3.0“, a gornja granica tolerancije 4.5) za 2018. je lijepih 2,1 (za Republiku Hrvatsku 3,7), i značajno je bolji u odnosu na 4,1 koliko je iznosio za 2017. (za Republiku Hrvatsku 4,7).

Nažalost, u odnosu na rast poslovnih prihoda i prihoda od izvoza, vrijednost uvoza, a kojim je obuhvaćeno i stjecanje imovine, rasla je više, kako u prerađivačkoj industriji tako i na razini realnog gospodarstva Republike Hrvatske. Uvoz u prerađivačkoj industriji, koji je u 2017. iznosio 48,6 milijarda kuna, porastao je u 2018. na 53,7 milijarde kuna, za 5,1 milijarda kuna ili 10,6 posto. Ovo indicira na znatne strateške propuste (prvenstveno cjelovite dugoročne nacionalne strategije razvoja Republike Hrvatske) da se kroz ekonomski opravdana i kvalitetno financirana i strukturirano poticana ulaganja nisu stvorili i ne stvaraju se preduvjeti za razvoj lokanih proizvodnih kapaciteta za supstituiranje uvoza. Podaci o padu vrijednosti neto izvoza (razlika prihoda od izvoza i uvoza) u 2018. (18,5 milijarda kuna) za 1,5 milijardu kuna ili 7,6 posto u odnosu na 2017. (20,0 milijarda kuna) indiciraju na nedovoljnu razinu samodostatnosti, odnosno niske razine dodane vrijednosti koja nastaje korištenjem lokalnih (hrvatskih) kapaciteta. Za takvu strukturnu transformaciju bilo bi neophodno znatno povećati razinu ulaganja u tehničko-tehnološke kapacitete te motivaciju i kompetencije onih koji bi ih trebali efikasno koristiti, no podaci o ulaganjima u dugotrajnu materijalnu imovinu kao i odnos troškova neto plaća i davanja iz i na plaće ne potvrđuju da se tako nešto i dešava. U odnosu na 58,5 milijarda vrijednosti ulaganja u materijalnu imovinu na razini Republike Hrvatske iz davne 2008., u 2018. smo dosegli 65,5 posto (38,7 milijarda kuna). Istina, znamo da u tim „davnim“ godinama logika povrata na uloženo i ekonomske opravdanosti ulaganja baš i nije bila „u igri“ (poticanjem potrošnje na razne načine ulagalo se u imovinu za vlastite potrebe, komociju, puno toga što nije imalo veze s temeljnom djelatnosti poduzeća i prihodima), no sadašnja razina i struktura ulaganja nije obećavajuća. Pogotovo kad se vidi da je najveći rast ulaganja na razini Republike Hrvatske u 2018. u odnosu na 2017. ostvaren na poziciji ulaganja u prijevozna sredstva. Podsjeća na neka „dobra stara vremena“, a kad je krenulo poniranje, trebale su godine da se taj pad uspori, zaustavi, i nakon toga osigura ništa više od blagog rasta.

Vrijednost ulaganja u dugotrajnu imovinu za prerađivačku industriju za 2018. blizu je vrijednosti EBITDA (16,6 milijarda kuna), a isto bi tako bila kada bi se za 2017. koristila vrijednost normalizirane EBITDA (izuzele jednokratne stavke troškova vrijednosnih usklađenja i rezerviranja proisteklih iz vratolomija s Agrokorom). S jedne strane, omjer neto duga i EBITDA za prerađivačku industriju za 2018. iznosi 2,1, i znatno je manji od poželjne donje granice 3,0, i time indicira priliku za nova zaduživanja u funkciji jačanja kapaciteta za rast prihoda i poboljšanje efikasnosti odnosno rentabilnosti. S druge strane pokazatelj „stupanj pokrića 02“ (manje zahtjevan, mjeri koliko kapital i dugoročne obveze financiraju dugotrajnu imovinu) u iznosu 0,95 (za 2017. i 2018.) upozorava na blago negativno odstupanje od zlatnog bilančnog pravila i zlatnog pravila financiranja.

Objavljeno:25. listopada 2019. ©poslovniFM