Poslovna poduzetnička 2022. zabilježila je nekoliko rekorda, od prihoda do dobiti (a ni 2021. nije bila „za bacit’“), zbog čega se može potaknuti traženje odgovora na pitanje kako su to poduzeća u uvjetima rasta troškova nabave roba i usluga (energenti, sirovine, transport, rad), koji su nakon korona krize u 2020. obilježili poslovanje iduće dvije godine, uspjela dobro poslovati u takvim uvjetima, kao i u kojoj je mjeri taj uspjeh utjecao na stope inflacije.

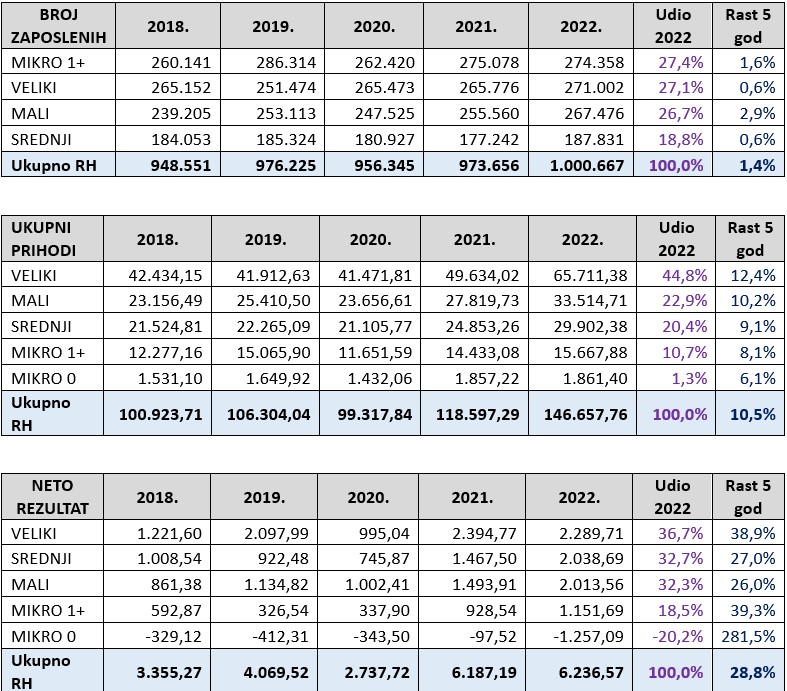

Naime, ukupni prihodi 153 tisuće poduzeća – obveznika poreza na dobit i javne objave financijskih izvješća u 2022. su poslovali s milijun radnika – ostvareni su iznosu od 144,6 milijardi eura, što je u odnosu na 2021. rast prihoda od 23,7 % (sa 116,3 milijarde eur), te u konačnici je ostvareno na ukupnoj razini na 6,2 milijarde EUR neto dobiti. U tom broju i rezultatima je i 47 tisuća poduzeća (30 %), u najvećoj mjeri mikro veličine poduzetnika, bez zaposlenih. Bez njih, promatrajući poslovanje 107 tisuća poduzeća s minimalno jednim zaposlenim, ostvaren je rekordan odnos 76 naprama 24 posto u korist onih koji su poslovali s dobiti u odnosu na gubitaše. Do 2022. rekord je bio ostvaren u 2019. kada je omjer za 97.600 aktivnih poduzeća bio 75,3 naprama 24,7 posto.

Pogledajmo trendove rashoda koji se u poduzetništvu bilježe u zadnjih 5 godine te njihovu strukturu i usporedbu s trendovima prihoda.

U 2019. u odnosu na 2018. rashodi su rasli približno kao i prihodi (0,6 postotnih poena manje nego prihodi, 4,7 / 5,3 %). U korona godini, 2020., u odnosu na 2019. rashodi su pali (logično, pod utjecajem povijesnih i fiksnih troškova) za 1,3 postotni poen manje nego prihodi (-5,3% / -6,6%). Odnos promjena u 2021., kao i vrijednosti marži profita u odnosu na 2019., indiciraju da su poduzeća koristila i iskoristila priliku da u ambijentu u kojem se intenzivno komuniciralo o rizicima, kao i u razdoblju pripreme za uvođenje EUR, kroz povećanje cijena izbjegnu i/ili transferiraju rizike, i još k tome povećaju dobiti. Naravno, ne smije se zaboraviti da se radi o zbirnim podacima kojima su obuhvaćene svi gospodarski sektori i kategorije (veličine, regije, vlasništvo, …), tako da je važno da ovo što indiciraju generalni podaci bude finalno analitički razrađeno po djelatnostima i drugim kategorijama promatranja.

Što se tiče promjena u strukturi rashoda, udio troškova sirovina i materijala i prodane robe u poslovnim prihodima u 2022. je porastao na 56,7%, za 2,8 postotnih poena u odnosu na 53,9% koliko je iznosio na 2021. U 2019., prije korone, taj je udio iznosio 52.3%.

Rast troškova sirovina i materijala u 2022. u odnosu na 2021. iznosio je 31 %, značajno više u odnosu na rast prihoda i rashoda, a u petogodišnjem razdoblju ti su rashodi prosječno rasli za 11,5% , za 0.2 postotnih poena (blago) više u odnosu na prosječni rast prihoda.

Troškovi pak osoblja (bruto 2 plaće) su u istom petogodišnjem razdoblju rasli značajno sporije, 6,6%, s time da je daleko najveći rast ostvaren u 2022., 13,3%, što je 11 postotnih poena manje od rasta poslovnih rashoda. Tu se mora uzeti u obzir da je to posljedica i manjeg rasta broja zaposlenih prema satima rada, 2022. u odnosu na 2021. za 3 %, a u 5 godina prosječan rast bio je 1,4 %.

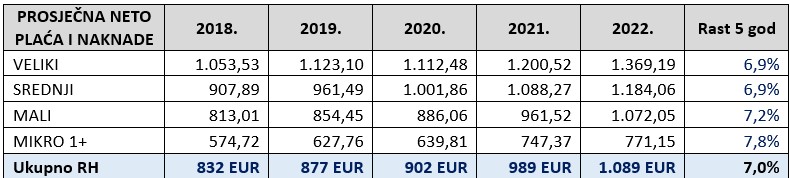

U 5 godina prosječna neto plaća je rasla 5,7 % (2018. 739 EUR, 2019. 770, 2020. 788, 2021. 840, 2022. 920). Iz navedenih iznosa lako je uočiti da je najveći rast bio u 2022. u odnosu na 2021., za 100 EUR ili 10,2%. Pri promatranju plaća radnika treba imati na umu promjene u oblicima i vrijednostima neoporezivih naknada, i činjenicu da su ih u skladu s mogućnošću optimizacije troškova, poduzeća sve više koristila. Njihov je prosječni rast u 5 godina iznosio 15,9 % (2018. 97 EUR, 2019. 110, 2020. 117, 2021. 152, 2022. 173). Zbirno promatrajući prosječne mjesečne neto plaće i naknade su u 5 godina rasle 7,0 % (2018. 832 EUR, 2019. 877, 2020. 902, 2021. 989, 2022. 1.089) u 2021. u odnosu na 2022. za 9,5 %, a u 2022. u odnosu na 2021. za 10,2 %).

Trošak amortizacije (2018. 4,7 milijardi EUR, 2019. 5,3, 2020. 5,5, 2021. 5,7, 2022. 6.,3) pratio je dinamiku ulaganja u dugotrajnu imovinu (2018. 10 milijardi EUR, 2019. 10,5, 2020. 9,1, 2021. 9,5, 2022. 10,7).

Troškovi vrijednosnih usklađenja dugotrajne i kratkotrajne imovine (osim financijske imovine) u 5 godina imaju trend pada (2018. 939 milijuna EUR, 2019. 751, 2020. 814, 2021. 604, 2022. 640), dok troškovi rezerviranja blagi trend rasta (2018. 577 milijuna EUR, 2019. 540, 2020. 515, 2021. 677, 2022. 687). Kako se radi o 3 grupe administrativnih (djelomično diskrecijskih) troškova, promjene njihovih vrijednosti u 2022. u odnosu na 2021., kao i gdje je u njihovoj strukturi uočen veći rast (usklađenja kratkotrajne imovine, rezerviranja za jamstvene rokove), to indicira da su poduzeća kalkulirajući te troškove na kraju 2022. vodila računa o mogućnostima zakonski dozvoljenog poreznog štita iz područja kreativnog računovodstva.

Bez obzira na porezni štit, u 2022. iznos obračunanog poreza na dobit (1,8 milijarde EUR) je za 0,6 milijardi ili 46,7 % veći u odnosu na 1,2 za 2021. Tome je djelomično doprinijelo uvođene dodatnog poreza na dobit – po njemu je INA vodeća po prihodima i dobiti, a čiji prihodi u 2022. (4,7 milijardi EUR) bili čak za 1,7 milijardu ili 56,7% veći od ostvarenih 3,0 za 2021., a bruto dobit (398 milijuna EUR, bruto marža profita 5,5%) za 196 milijuna ili čak 97 % veća od ostvarenih 202,1 milijuna EUR za 2021. (bruto marža profita 6.7%); tako da im je obračunat porez na dobit u iznosu 154 milijuna EUR (efektivna stopa poreza na dobit 38,7%), 121 milijun više u odnosu na 2021. (33 milijuna EUR, efektivna stopa poreza na dobit 16,3 %). INA je tako u 2022. bila vodeća na rang listi poduzeća po obračunanom porezu na dobit, s čak šesterostruko većim iznosom u odnosu na prve pratitelje (HT 25,1 milijun EUR, Hrvatske šume 24,7, OMS 24,6, Super Sport 21,5, Valamar 14,8, Plava laguna 14,7, PPD 14,3, E.ON plin 13,4, Energija projekt 13,3, Plodine 13,3, Lidl 12,4).

Zbirna vrijednost dugoročnih i kratkoročnih obveza prema bankama na dan 31.12.2022. od 27,2 milijardi EUR gotovo je identična vrijednosti na dan 31.12.2019. (27,1.), nešto manja od 27,9 na dan 31.12.2020., i za 0,6 milijardu EUR (blago) veća u odnosu na 26,6 na dan 31.12.2021. U skladu s tim vrijednostima, kretala se i vrijednost troškova kamata: 2018. 1,05 milijardu EUR, 2019. 1,08, 2020. 0,94, 2021. 0,98, 2022. 1,02. Kako su se zadržavale na otprilike istoj razini, a prihodi su rasli, udio troškova kamata u ukupnim prihodima padao je iz godine na godinu, od 1,0% za 2018. i 2019., 0,9% za 2020. i 0,8% za 2021., do 0,7% za 2022.

Zbirno u 5 godina negativne tečajne razlike iznosile su 2,2 milijarde EUR, a pozitivne 400 milijuna EUR manje, odnosno 1,8 milijardi EUR zbirno. Negativna zbirna razlika od 400 milijuna EUR umanjila je zbirnu neto maržu za 0,3 postotna poena.

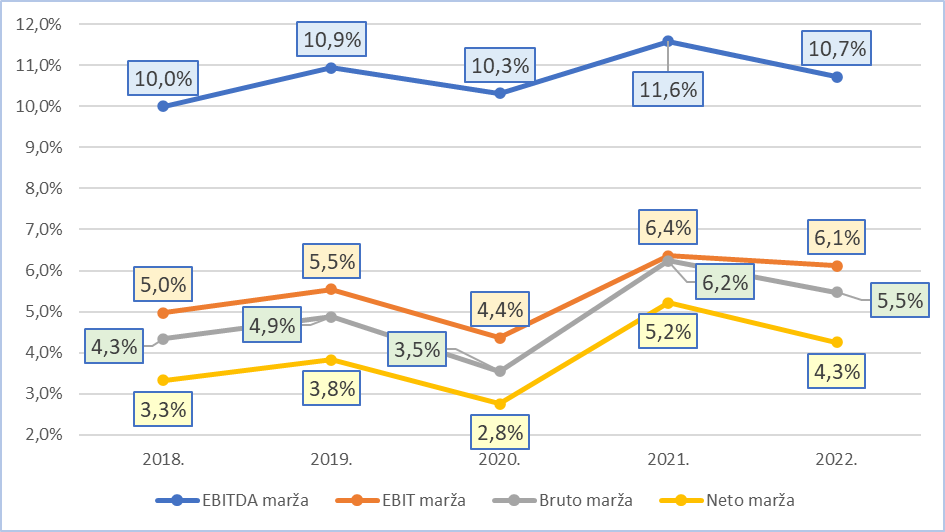

Profitne marže u razdoblju 2018. – 2022.

Trendovi profitnih marži i njihovi odnosi prikazani u prethodnoj grafici potvrđuju da se su se poduzeća generalno, promatrana na zbirnoj razini, snašla u relativno složenim uvjetima i iz perspektive računa dobiti i gubitka iskoristila prilike i optimalno obranila svoju profitabilnost.

Tomu je pomoglo i jačanje aktivnosti na inozemnim tržištima, tako da je značajnom rastu prihoda od prodaje doprinos dao i rast prihoda od izvoza, s 22,4 milijarde EUR za 2021. do 29,1 za 2022. (6,7 ili čak 29,6%). Tako je u 2022. udio prihoda od izvoza u prihodima od prodaje konačno premašio čarobnu granicu od 20 %, na 20,1%, 0.8 postotni poen više u odnosu na do tada rekordnih 19,3% na 2021.

Poboljšanju profitabilnosti je indirektno pomoglo cjelovito unaprjeđenje upravljanja novčanim i operativnim ciklusom. Dani vezivanja potraživanja smanjeni za 2 dana, sa 51 za 2021. na 49 za 2022. Dani vezivanja potraživanja od kupaca smanjeni su za 7 dana, s 70 za 2021. na 61 za 2022. Time je operativni ciklus unaprijeđen za 11 dana, s 121 za 2021. na 110 za 2022., i omogućeno je da se time za 10 smanji (ubrzaju plaćanja) broj dana vezivanja obveza prema dobavljačima, s 61 za 2021. na 51 za 2022. Zbog poremećaja u lancima dobave kao i kretanjima cijena roba i usluga, očito da su poduzeća u svrhu minimalizacije rizika od nemogućnosti urednog izvršenja obveza prema kupcima, kao i novih ponuda, vodila računa o raspoloživosti zaliha. Na dan 31.12.2022. udio zaliha u ukupnoj imovini dosegao je 10 %, time nastavio rast u odnosu na 8,3 % za 2020. i 8,7 % za 2021. (za 2018. iznosio je 8,9 % a za 2019. 8,7 %). Naravno da se veći tog rasta odnosi na povećane ulazne cijene, a manji na količine.

Nakon što su u 2020., godini korona krize, poduzeća svoju likvidnost i solventnost između ostaloga branila i odlukama o zadržavanju većeg dijela dobiti. Statistički, 48.1% dobiti 2019. zadržano je za potrebe poslovanja u 2020., godinu kasnije (2020.) 33.4%, a u 2021. 24.2% za 2022.

Ubrzavanje operativnog ciklusa i smanjenja novčanog jaza, te zadržavanje značajnih dijelova dobiti na računima poduzeća, unatoč rastu vrijednosti zaliha, dovelo je do povećanja vrijednosti novca na računima. U 5 godina, vrijednost novca na računima prosječno je godišnje povećana za 15,2% (2018. 9,1 milijarda EUR, 2019. 10,1, 2020. 11,8, 2021. 14,1, 2022. 16 milijardi EUR).

Sve je to utjecalo na poboljšanje likvidnosti i veću financijsku otpornost poduzeća u slučaju jačih i vremenski duljih (ne dugačkih) kriza. Koeficijent tekuće likvidnosti na dan 31.12.2022. dosegao je „pristojnu“ vrijednost 1.29, neto radni kapital 15.5 milijardi EUR (u odnosu na ukupnu imovinu 8.4%). Rigorozniji koeficijent ubrzane likvidnosti (kratkotrajna imovina bez zaliha u odnosu na kratkoročne obveze) blizu je odličnih 1.0, na dan 31.12.2022. dosegnuo je 0.94 (2018. 0.73, 2019. 088, 2020. 0.89, 2021. 0.92). Značajno povećanje iznosa novca na računima dovelo je do toga da je koeficijent trenutne likvidnosti (odnos novca i kratkoročnih obveza) dosegnuo izuzetnu vrijednost 0,30. Mada je već napomenuto, zbog izuzetno dobrih vrijednosti, još jednom se napominje da se radi o pokazateljima izvedenim iz zbirnih podataka, a što maže biti značajno različito po djelatnostima i drugim kategorijama promatranja.

Odnos neto financijskog duga i EBITDA 1,72, koji indicira da postoje mali rizici od nepodmirenja obveza po osnovu aktualnih zaduživanja i veliki potencijal za nova, ekonomski opravdana, zaduživanja, trebao bi biti indikator bankama kako da se ponašaju pri plasiranju sredstava (primjereni rokovi i troškovi kamata i drugih bankarskih usluga), da pokažu adekvatnu razinu kompetentnosti i odgovornosti za cijeli eko- sustav u kojem djeluju, više se vodeći načelima dugoročno održivog poslovanja na korist svih njihovih dionika, a manje u jurnjavi za kratkoročnim probicima.

Pregled ključnih pozicija u milijunima EUR i pokazatelja po veličinama za razdoblje 2018. – 2022.

Napomena: „Mikro 1+“ – mikro poduzeća s minimalno jednim zaposlenim; „Mikro 0“ – mikro poduzeća bez radnika

Analizirajući poslovanje po sektorima (21 + neraspoređeni) „univerzalni“ ključan sektor pojedinog društva i ekonomije „C prerađivačka industrija“ je u 2022. s 240 tisuća radnika (25% od ukupnog broja) ostvario 34,7 milijardi EUR (23,9% ukupnih prihoda) i generirao 1,6 milijardi EUR neto dobiti (4,6% neto marža profita, 1,0 postotni poen manje u odnosu na 5,6 % za 2021.). Prosječna mjesečna plaća i naknade po radniku za 2022. iznosila je 1.131 EUR. Promatrajući sve vrijednosti, nalazi se na 2 drugom mjestu rang liste sektora.

Prihodovno vodeći sektor, „G trgovina“, u 2022. je sa 195 tisuća radnika (21% od ukupnog broja) ostvario 46,6 milijardi EUR (34,8% od ukupnih prihoda) i generirao 1,8 milijardi EUR neto dobiti (3,9% neto marža profita, 0,1 postotni poen više u odnosu na 3,8% za 2021.). Prosječna mjesečna plaća i naknade po radniku za 2022. iznosila je 1.045 EUR.

Autor analize: Nikola Nikšić

Objavljeno 5. lipnja 2023. Sva prava pridržava PoslovniFM.